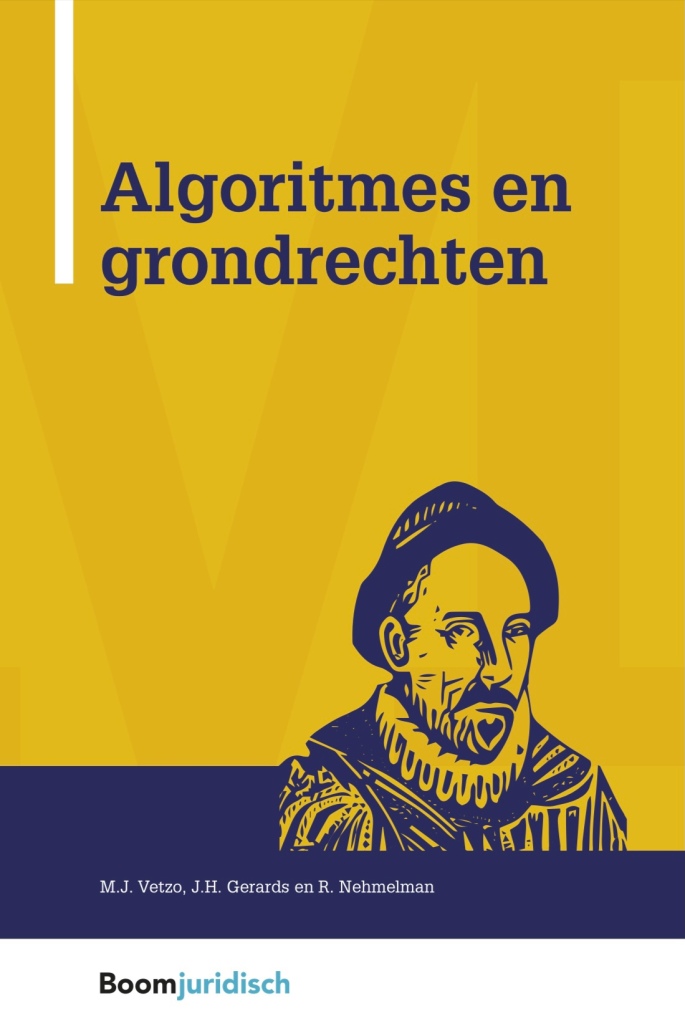

“De tragedie achter de Toeslagen Affaire, het DUO dossier Student en/of de Loonbelasting Letselschade Affaire zelfstandigen is geen toeval“

Europa is in wezen een matriarchaat, gekoloniseerd door drie woestijngodsdiensten waarin mannen het voor het zeggen hebben. Tom Lanoye

Je kunt niet alle “schade verzekeringen onder arbeidsongeschiktheid wetten plaatsen als er geen enkele arbeidsovereenkomst is!

wetten.nl – Regeling – Schattingsbesluit arbeidsongeschiktheidswetten – BWBR0011478

Wie ben je nog ….zonder nummer? Hoge Raad

Mijn strijd – Mijn eenzaamheid – Mijn isoleercel door de Machine vol Algoritmes

Hoe persoonsschade vergoedingen in Box 1 INKOMEN UIT WERK EN WONING worden Belast, zonder recht op sociale zekerheid?

Het is rechtvaardig als je over inkomen en recht op sociale zekerheid loonbelasting betaald!

Het is onrechtvaardig als je geen inkomen hebt en ook geen recht op sociale zekerheid krijgt maar wel onwetmatig loonbelasting moet betalen voor de invorderingswet 1990.

( een wijziging opgenomen van artikel 36, tweede lid, van de Invorderingswet 1990. Op grond van die bepaling dient de bestuurder van een lichaam dat niet tot betaling van de verschuldigde belasting, bedoeld in die bepaling, in staat is, deze betalingsonmacht te melden bij de ontvanger. De wijziging van artikel 36, tweede lid, van de Invorderingswet 1990 bewerkstelligt dat de melding van de betalingsonmacht voortaan schriftelijk moet plaatsvinden, met dien verstande dat deze melding niet alleen op papier maar ook door middel van een elektronisch bericht kan worden gedaan).

Hoe noem je een bedrijf met 2 ( let op: niet gehuwde of geregistreerde vrouwelijke externe eigenaren? Dat noemen we een V.O.F.

Een vennootschap onder firma (vof) is een bedrijf waarin minimaal 2 personen samenwerken onder één gemeenschappelijke naam. Iedere persoon die meedoet, wordt mede-eigenaar. Deze mede-eigenaren worden ook wel vennoot genoemd.

Wie is hoofdelijk aansprakelijk bij een vof?

Een vennootschap onder firma (vof) is geen rechtspersoon. Iedere vennoot is hoofdelijk met zijn persoonlijk vermogen aansprakelijk voor alle schulden van de vof, dus ook voor belastingschulden.

Maar als er nooit schulden zijn geweest in de VOF?

Hoe een private aov consumenten product / letselschade vergoeding vanwege longschade jarenlang onrechtmatig en onwetmatig werd geboekt als een sociale verzekering met de grondslag als loon uit vroegere dienstbetrekking in Box 1.

Plichten belastingbetaler U vult de aangifte juist, volledig en op tijd in. U verstrekt gegevens als de Belastingdienst daarom vraagt. U betaalt op tijd. Als u uw aanslag niet op tijd betaalt, rekent de Belastingdienst invorderingsrente. De belastingdienst maakt eerst alle bestuurders van het lichaam belastingonmachtig door het omkatten van gegevens middels een digitaal formulier en kunnen zo ongestoord onwetmatig belastingdienst innen.

Eleanor Roosevelt en de UVRM

‘Waar beginnen de universele mensenrechten? Op kleine plaatsen, dicht bij huis – zo dichtbij en zo klein dat je ze op geen enkele wereldkaart kunt zien. Maar die plekken zijn de wereld van individuele mensen; de buurt waarin hij woont; de school die hij bezoekt; de fabriek, boerderij of kantoren waar hij werkt. Als deze rechten daar geen betekenis hebben, hebben ze ergens anders ook weinig betekenis.’

Wat valt er onder sociale verzekeringen?

De sociale verzekeringen zijn onderverdeeld in de volksverzekeringen en de werknemersverzekeringen. Iedereen in Nederland is verplicht verzekerd voor de volksverzekeringen: de Algemene ouderdomswet (AOW), de Wet langdurige zorg (WLZ), de Algemene Kinderbijslagwet (AKW) en de Algemene nabestaandenwet (Anw).

Wat valt onder sociale voorzieningen?

Onder de sociale voorzieningen vallen de volgende wetten: Participatiewet, Wet Inkomensvoorziening oudere en gedeeltelijk arbeidsongeschikte werkloze werknemers, Wet inkomensvoorziening oudere werklozen, Wet Inkomensvoorziening oudere en gedeeltelijk arbeidsongeschikte gewezen zelfstandigen, Toeslagenwet, en de Wajong.

Maar wat als dit niet klopt in mijn zaak niet klopt en ik nergens toegang tot blijkt te hebben? Ook de toegang tot de culturele en economische rechten, waaronder het recht op deelname in de cultuur blijkt een keiharde strijd.

Wat is de belangrijkste wet van de sociale voorzieningen?

Iedereen die kan werken maar het op de arbeidsmarkt zonder ondersteuning niet redt, valt onder de Participatiewet. De wet moet ervoor zorgen dat meer mensen werk vinden, ook mensen met een arbeidsbeperking.

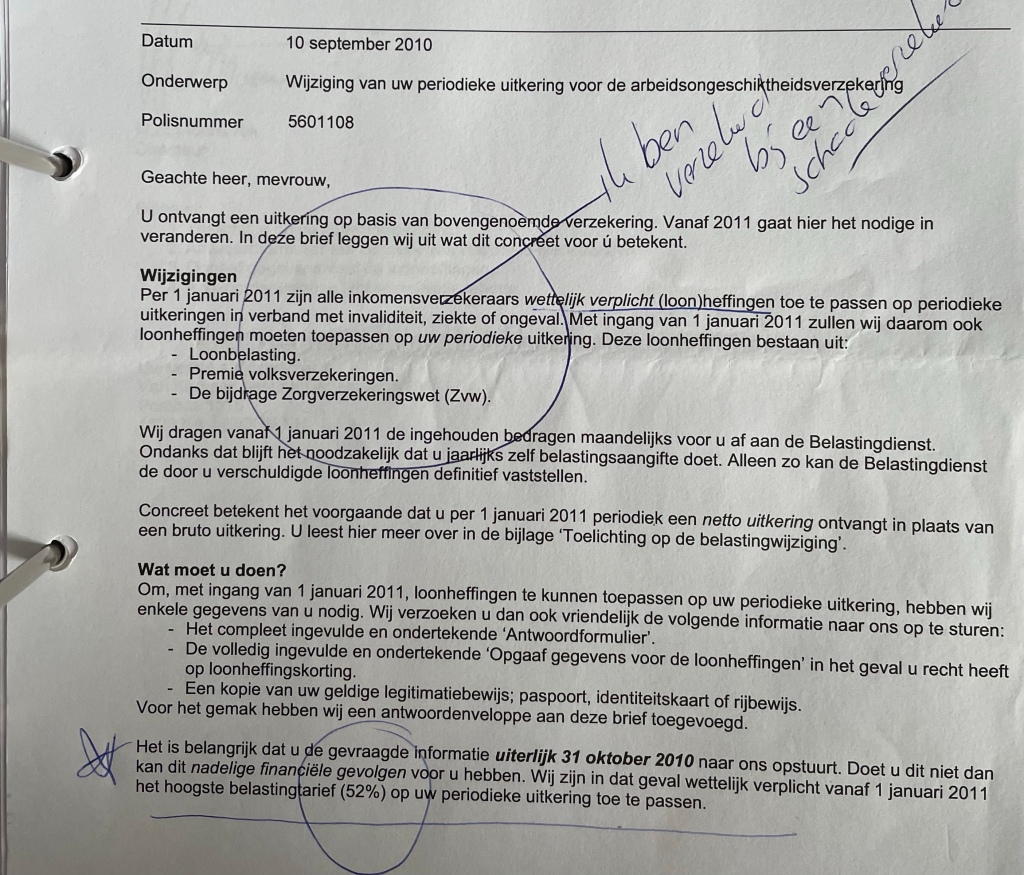

Toverwoorden zoals: Vereenvoudiging, Periodieke Uitkering, Inkomensvoorziening & Wettelijke Verplichting vormden samen de bron voor een belasting cocktail voor de inhoudingsplichtigen.

Welke grondrechten en plichten heb je als Nederlandse burger?

Dit zijn onder andere het kiesrecht, vrijheid van meningsuiting, recht op privacy, godsdienstvrijheid en het discriminatieverbod. Sociale grondrechten: de economische, sociale en culturele rechten. Dit zijn onder andere het recht op huisvesting, sociale zekerheid, gezondheidszorg en onderwijs.

Maar wat als je deze niet voor mij of jou meer gelden?

Tijd voor Herstel want uitleg komt er maar niet!!

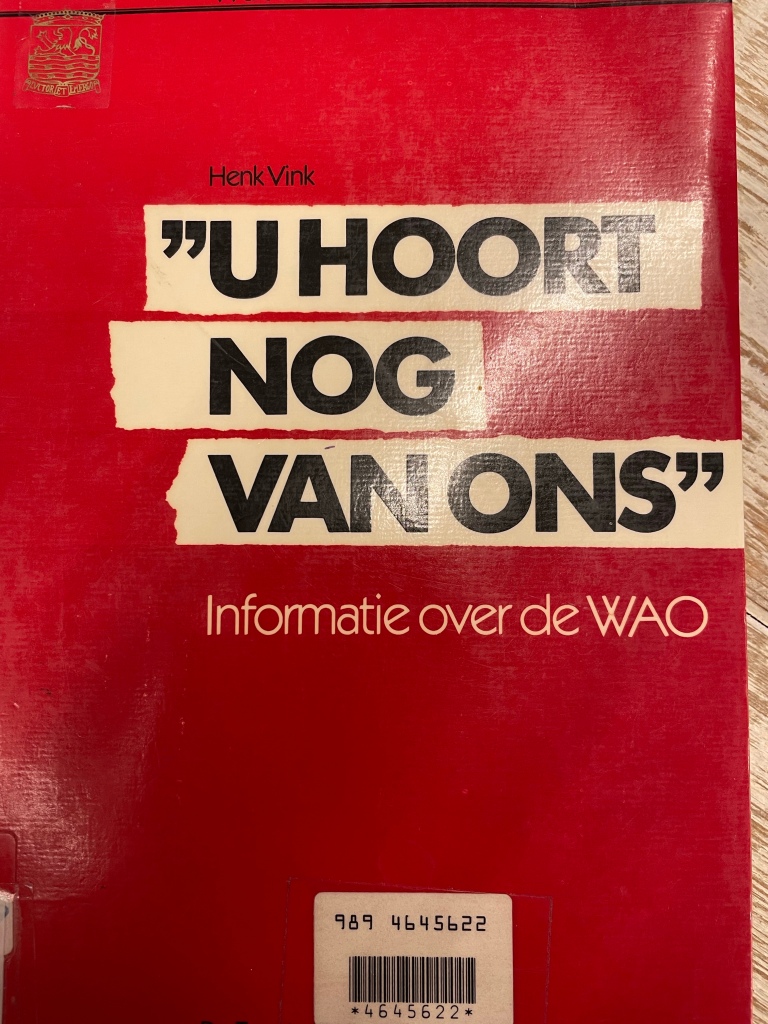

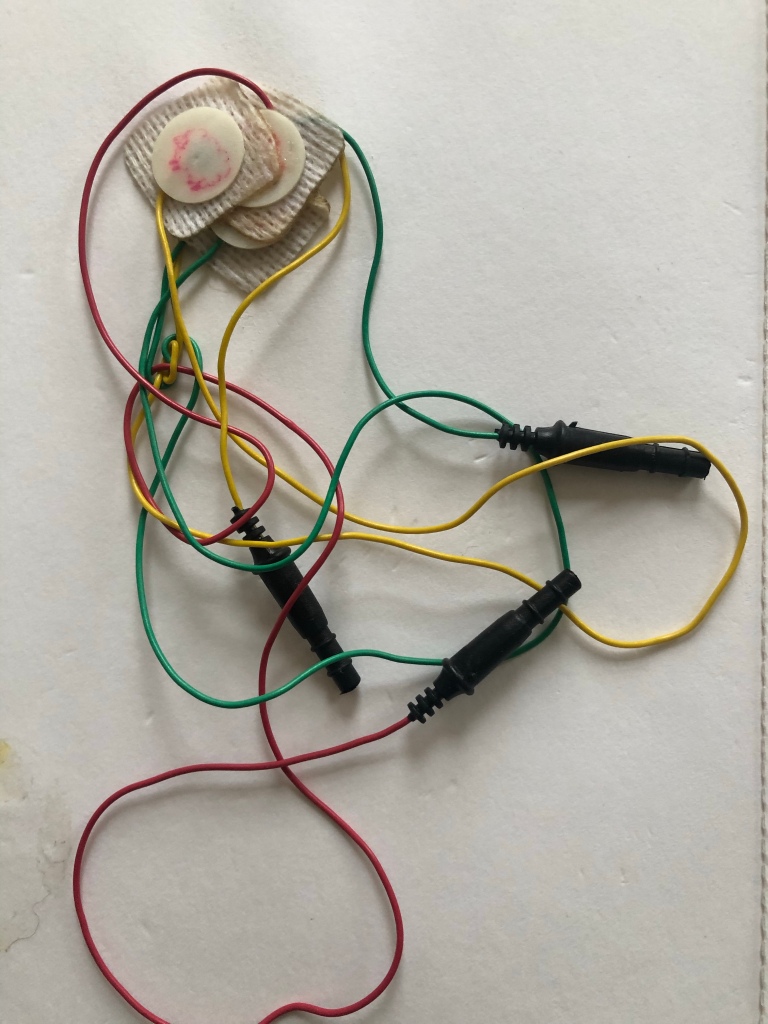

Hoe een zelfstandige entiteit in het loongebouw van de belastingdienst als werknemer in het geheime WAO laatje binnen het loongebouw terecht kwam onder code 32 WAO/AAW en de inspecteurs van de belastingdienst de sleutel voor toegang tot….( sociale zekerheid) hebben ingeslikt! Alles waar ik voor me verzekerde om zelfstandige en autonoom te blijven is mijn afgenomen. ( makkelijke prooi dus). Ruim 900,00 euro loonbelasting en zw betalen maar nergens toegang tot hebben. Geen recht op werk, toegang tot de participatie wet, rechtsbescherming!!!!

( Ik blijf bloggen tot mijn zaak ook is opgelost, ) redt Wolter Kluwer en de Centrale raad van beroep mijn leven?

Schuldvernieuwing en Subrogatie werden de norm door een simpel wilsbesluit in 2010 zonder controle van de Staten Generaal.

De Belastingdienst / en dus de overheid heeft precies op dit punt zijn zorgplicht ernstig verzaakt.

Hoe deden ze dit: Gewoon door De bestuurder van het lichaam belastingonmachtig maken. Leuker kunnen we het niet maken wel makkelijker! Toch ? Marnix van Rij #invorderingswet1990

Hoe de aansprakelijkheid werd verschoven door inzet van juridische fictie in het bestuursrecht.

De toeslagen affaire en de loonbelasting tragedie ontstond door kwaadwillende personen en in een in onschuld wassend kabinet Balkenende / Rutte, die door het creëren van hiaten, de geheime codes en afspraken tussen de regering, de Tweede Kamer, de ambtenarij, de rechtspraak en de Staten Generaal die voor burgers en de kleine zelfstandigen verzwegen moest blijven.

Het aftreden van het kabinet door de toeslagen affaire loste alle problemen niet op, en voorkwam dan ook geen volgende affaire.

De tweede Schandaal , de loonbelasting affaire: Een arrest met grote financiële gevolgen.

Op 25 maart jl. heeft de Hoge Raad misschien wel het belangrijkste arrest van dit jaar in de loonbelasting gewezen. In dat arrest oordeelde de Hoge Raad dat ook letselschadevergoedingen die voortvloeien uit de arbeidsovereenkomst of uit een andere rechtspositionele regeling, zoals bijvoorbeeld een CAO, niet kwalificeren als loon.

Voor letselschadevergoedingen die niet uit de arbeidsovereenkomst of een andere rechtspositionele regeling voortvloeien, was dit al zo. Dit onderscheid vloeide voort uit het bekende Smeerkuil-arrest (HR 29 juni 1983, 21435, BNB 1984/2). Dit arrest werd in de praktijk zo uitgelegd dat een letselschadevergoeding alleen niet kwalificeert als loon, wanneer die vergoeding niet voortvloeide uit de arbeidsovereenkomst of een andere rechtspositionele regeling. Vloeide de letselschadevergoeding wel voort uit de arbeidsovereenkomst of een andere rechtspositionele regeling, dan was wel sprake van loon. Met betrekking tot deze laatste vergoedingen heeft de Hoge Raad nu dus beslist dat dit (ook) geen loon is.

Er is dus nog hoop voor mij in mijn hoger beroep zitting in februari 2024.

Het systeem binnen het ministerie van financiën en belastingdienst zélf moet op de schop omdat juridische fictie na de crisis in 2008 en de Bulgaren affaire ( met het sprookje vereenvoudiging wetgeving in 2010 door invoering van administratieve lastenverlichting) alles alleen maar erger heeft gemaakt en burgers hiervan de rekening moeten betalen.

Een falend ICT probleem en hiaten binnen het boxenstelsel ( met dank aan Gerrit Zalm) zorgde voor de isoleercel van burgers, door een simpele wijziging overige fiscale maatsregelen krachtens een simpel wilsbesluit van CDA er Jan Kees de Jager en CDA en Jan Peter Balkenende toe te passen.

Staatsblad gepubliceerd op 28 april 2010.

Besluit van 28 april 2010 tot vaststelling van het tijdstip van inwerkingtreding van artikel XVII, onderdeel C, van Overige fiscale maatregelen 2010

Wij Beatrix, bij de gratie Gods, Koningin der Nederlanden, Prinses van Oranje-Nassau, enz. enz. enz.

Op de voordracht van Onze Minister van Financiën van 22 april 2010, nr. DB/2010/83U, Directoraat-Generaal voor Fiscale Zaken, Directie Directe Belastingen;

Gelet op artikel XXI, achtste lid, van Overige fiscale maatregelen 2010;

Hebben goedgevonden en verstaan:

Enig artikel

Artikel XVII, onderdeel C, van Overige fiscale maatregelen 2010 treedt in werking met ingang van 4 juli 2010.

Onze Minister van Financiën is belast met de uitvoering van dit besluit dat met de daarbij behorende nota van toelichting in het Staatsblad zal worden geplaatst.

’s-Gravenhage, 28 april 2010

Beatrix

De Minister van Financiën,

J. C. de Jager

Uitgegeven de elfde mei 2010

De Minister van Justitie a.i.,

J. P. Balkenende

NOTA VAN TOELICHTING

In Overige fiscale maatregelen 2010 is in artikel XVII, onderdeel C, een wijziging opgenomen van artikel 36, tweede lid, van de Invorderingswet 1990. Op grond van die bepaling dient de bestuurder van een lichaam dat niet tot betaling van de verschuldigde belasting, bedoeld in die bepaling, in staat is, deze betalingsonmacht te melden bij de ontvanger. De wijziging van artikel 36, tweede lid, van de Invorderingswet 1990 bewerkstelligt dat de melding van de betalingsonmacht voortaan schriftelijk moet plaatsvinden, met dien verstande dat deze melding niet alleen op papier maar ook door middel van een elektronisch bericht kan worden gedaan. Code Akbul01

De datum van inwerkingtreding van de wijziging hangt samen met het moment dat het webformulier voor de melding betalingsonmacht in het persoonlijk domein voor bedrijven gebruiksklaar is. De bestuurder kan dan ook een digitale melding doen. Op 4 juli 2010 is de automatisering van de Belastingdienst zover.

Inwerkingtreding met ingang van 4 juli 2010 houdt in dat de bestuurder vanaf die datum de betalingsonmacht uitsluitend schriftelijk kan melden, met de mogelijkheid om dit te doen via het persoonlijk domein voor bedrijven.

Met inwerkingtreding op 4 juli 2010 wordt afgeweken van de vaste data voor inwerkingtreding van wetten. De reden voor de afwijking is gelegen in de aanpassing van de automatisering van de Belastingdienst die met ingang van die datum gereed is. Overigens wordt de invoeringstermijn van twee maanden wel in acht genomen en wordt – zoals toegezegd – de wijziging door middel van voorlichting vanaf de maand mei onder de aandacht van de doelgroep gebracht.

De Minister van Financiën,

J. C. de Jager

Na dit besluit kwam dan ook op 10

september 2010 deze dreigbrief binnen:

Wijziging fiscale behandeling voor AOV’s per 1 januari 2011.

Verzekeraars en of inhoudingsplichtigen konden electronisch middels een E herkenning zo burgers belastingonmachtig maken voor de invorderingswet 1990!

” Afhankelijk van willekeur is geen recht, maar een politieke moord “

De wettelijke grondslag van deze brief komt dan ook maar niet boven tafel bij het Ministerie van Financiën!!!

Als je bij elke letselschade verzekeraar vraagt wie het gedaan heeft, dan leidt dat af van de meer wezenlijke vraag waarom het is gebeurd en op welke wijze en voor wie deze algemene brief zonder ondertekening van de hoofdverdachte van toepassing is?

Ik weet het bijna zeker dat na 13 jaar onderzoek My Own Research Oorzaak & Gevolg dat we de oorzaak toch bij deze twee specifieke personen moet worden gezocht, bij hun functies en de omgeving waarin zij werkten en dat de gevolgschade moet worden vergoed voor alle betrokkenen.

Beroepsaansprakelijkheid noemen ze dit in het Algemeen Bestuursrecht. Een klein koninklijk besluit zonder controle Raad van State is formeel gezien geen wet en volgens mij ook niet bindend.

Dit soort “codeflikkers ” sorry voor het woord zullen altijd dan ook altijd bewust fouten blijven maken om de belastingpot weer aan te vullen en blijkbaar de enige manier om deze misstanden niet naar buiten te brengen is door het omkatten van bewijzen, mutaties wijzigingen en zij het zo onmogelijk maken om het goede te doen, of het makkelijker te maken binnen de rechtstaat. Door omgekeerde informatie verwerking!

Dit geldt dus voor de fouten binnen de regering, fouten die dramatische gevolgen hebben voor miljoenen Nederlanders . Net als bij medische missers zullen er in de politiek van morgen bewindspersonen, Kamerleden, rechters en topambtenaren zijn die foute besluiten bewust blijven nemen. Maar de oorzaken van deze besluiten zullen eigenlijk altijd hetzelfde blijven door Coderingen.

Hoe we simpel weg onze rechtsbescherming weer terug krijgen door de betrokken bestuurders die ficties in het bestuursrecht creëren te bestraffen.

“Wie de schade veroorzaakt zal de schade moeten betalen 💰 ” Laat de burgers niet verketteren door dit machtsvacuüm.

Liefs Silvia

Ps. Corrigeer me als ik het niet goed zie lieve mensen, burgemeesters en uwv. zij hebben ook geen toegang tot Uwv volgens het Suwinet.

Lieve lezers en Dineke de Groot ( Zij is de hoogste bestuursrechter in Nederland) hoop en Pieter Omtzigt zijn nu mijn enige engelbewaarders.